|

​ATFX汇评:市场上关于美联储何时加息的讨论,引起国际货币基金组织的关注。在依据IMF第四条款对美国经济进行调查之后,IMF发表了总结声明。其中提到:在接下来的几个月里,持续的快速复苏和额外财政支持的预期将需要货币政策的转变,假设我们的基本观点和美国财政政策都能顺利实现,美联储基准利率可能需要在2022年底或2023年初开始上升(2022年上半年开始缩减资产购买规模)。其中提到的“额外财政支持”,是指拜登政府计划推出的1.2万亿基建计划;其中所提到的“基本观点”,是指IMF预计美国当前的高通胀(5%)是暂时的,“在一些临时因素发挥作用之后,我们(IMF)预计到 2022 年底通胀率将在 2.5% 左右”。总体来看,IMF对美联储货币政策表现出“鹰派”观点,认为美联储加息的时点将大大提前。 其实,当下最应该讨论的是美联储缩减每月资产购买,而不是何时加息,因为前者肯定要早于后者出现变化。IMF的声明中也提到:2022年上半年开始缩减资产购买规模。然而,市场的普遍预期是美联储将会在今年7月29日举行的利率决议上公布缩减购债规模的消息,最迟,也会在9月23日利率决议上公布。IMF宣称的2022年开始缩减每月购债,实际上是偏“鸽派”的看法。 无论如何,IMF的声明还是对美元指数的走势形成了提振。自6月23日回落至91.48低点之后,美元指数开启新一轮上涨。今日最高点92.67,已经连续五日收阳,反弹波段累计涨幅1.3% 。下一目标位在3月31日形成的高点93.4,如果该中期高点被有效突破,那么美元指数的上涨空间将彻底打开。今日晚间20:30公布的非农就业数据是重中之重,如果能够超过预期值70万人,失业率降低至5.7%左右,那么美元指数上冲93.4阻力位将是大概率事件。  ▲ATFX供图 反之,如果非农就业报告爆冷,就像5月份那样,缩减购债规模和加息预期将迅速降温,美元指数本周累计起来的涨幅将尽数回吐。美联储主席鲍威尔已经给高通胀戴上了“暂时性”的帽子,并将市场上所有人的目光引向劳动力市场表现。所以,在美联储真正决定缩减每月购债规模之前,每次一的非农就业报告数据公布都至关重要,需要密切关注。  ▲ATFX供图

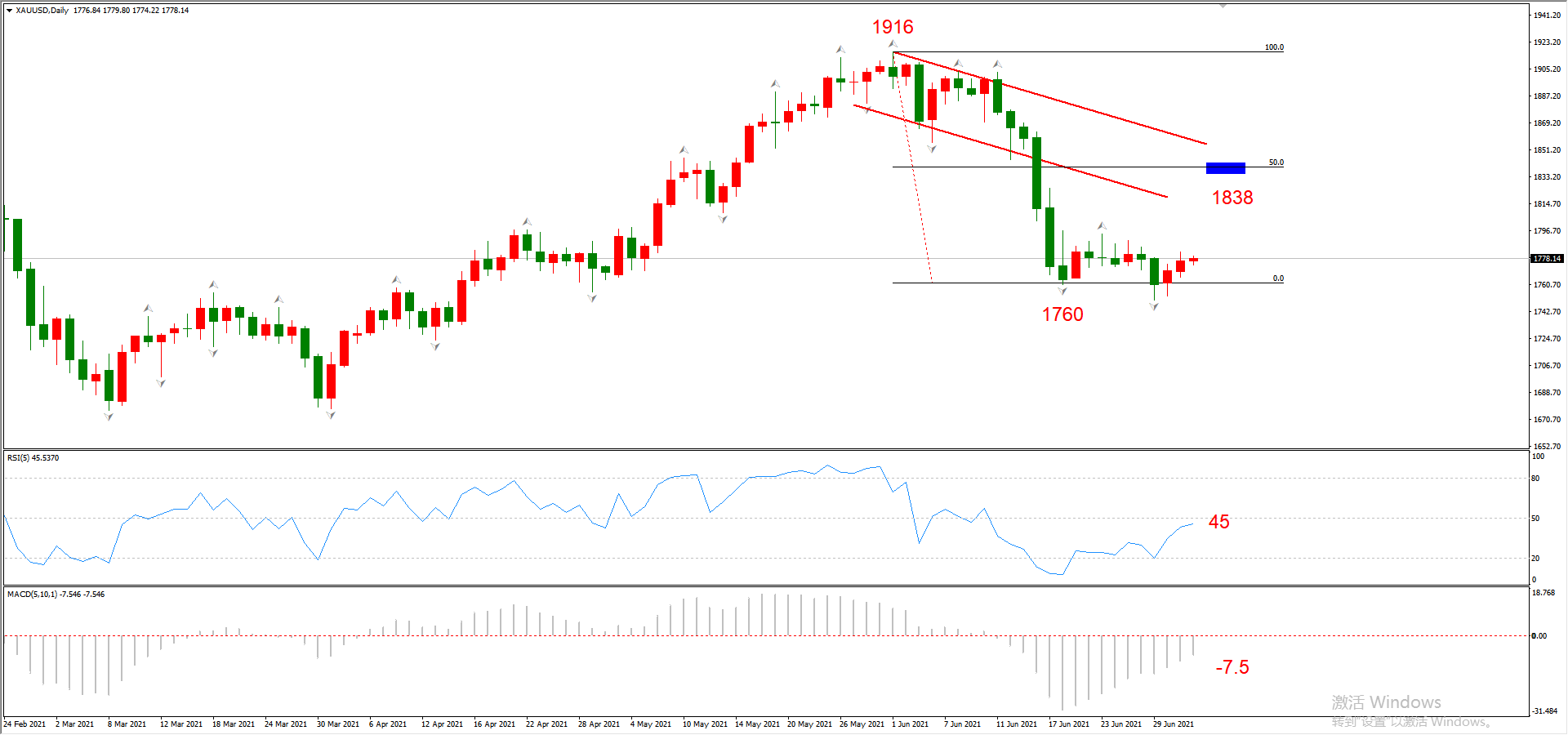

EURUSD的走势自然是不断下跌,目前已经跌破前期支撑位1.1846,后市继续看空。黄金的走势较为超乎预期。在6月29日突破前期支撑位1760之后,本周三和本周四收出中阳线,将本来不错的新一轮下跌波段,转变成了中期震荡结构。如果今晚非农能够超预期利好,那么黄金还会延续之前的空头波段,近两天的阳线不会有任何意义。如果爆冷,以黄金目前的窄幅震荡结构来看,将会在今晚出现超预期的长阳线,因为近两日的阳线买入资金将会重拾信心,继续做多。 综上所述,ATFX分析师团队认为,美元指数正等着触及93.4阻力位,EURUSD面临突破1.1846后扩大下跌空间,黄金在1760位置纠结,需要选择明确方向。本次非农至关重要,万万不可错过。

ATFX免责声明: 1、以上分析仅代表分析师观点,汇市、股市、期市有风险,投资需谨慎。 2、ATFX不会为直接或间接使用或依赖此资料而可能引致的任何盈亏负责。

|