|

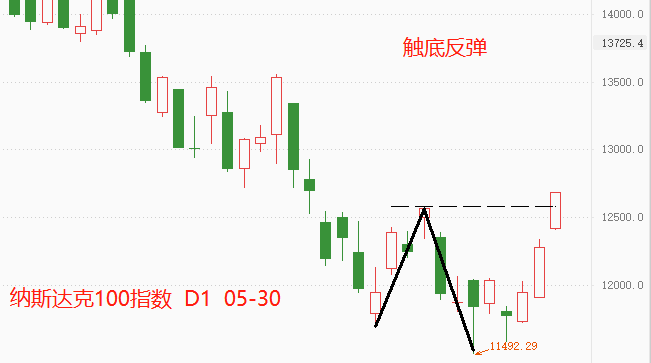

权重股成长性、宏观面、技术面: 苹果公司总市值2.42万亿美元,今年一季度营收总额972.8亿美元,同比增速8.59%,表现良好。 微软总市值2.04万亿美元,一季度营收总额493.6亿美元,同比增速18.35%,表现出色。 谷歌总市值1.49万亿美元,一季度营收总额680.1亿美元,同比增速22.94%,表现出色。 苹果、微软、谷歌是美股市场规模最大的三家上市公司,它们的平均营收增速为16.63%,成长性出色。从整体财务角度看,纳斯达克100指数不存在持续走空头的基础。 自去年12月以来,纳斯达克100指数已经累计下跌21.41%,本月最低价与2020年11月的盘中价格持平。这轮下跌的背后是美联储加息预期增强和俄乌冲突爆发。 时至今日,美联储年内加息的路径已经被市场所熟知,对避险情绪的冲击正逐渐减退。俄乌冲突已经从最开始的“全面冲突预期”,转变为当下的“局部冲突预期”,对避险情绪的冲击同样在减退。这种情况下,纳斯达克在宏观面具备了止跌反弹的可能性。 技术角度看,纳斯达克100指数在5月15日和5月20日分别形成两个低点:11692.1、11492.29,两个低点差距不大,有双底结构的特征,预计未来将会开启持续反弹走势。 5月25日开始,纳斯达克100指数实现三连阳,买入情绪高涨,也印证了上述技术面判断。

十年期美债收益率: 美联储虽然处于加息周期之内,但加息总归存在长期目标位,不可能无限加息下去。这种对最终利率高点的判断,就体现了十年期国债的收益率上面。 5月6日,十年期美债收益率触及最高3.1424%,随后开启回落,截至目前最新值2.7432%。 由于持续将近一个月的下跌,所以我们预计十年期美债收益率已经寻到了中长期高点,那就是3.1424%,这意味着美联储本轮加息周期,最高不会令基准利率超过3.14%。 一旦市场适应了这种最终加息目标,此前的利空消息就会转变为利多,这就是“利空出尽是利多”的原理。 实际上,当前美联储的基准利率只有1%,以十年期美债收益率计算,未来还将加息8~9次。当然,这么多次数的加息,不会在一年内完成,而是分散在未来十年。

高通胀问题: 四月份美国CPI为8.3%,低于三月份的8.5%,这是过去九个月以来的第一次回落。 CPI的降低,意味着美国的高通胀已经迎来技术性拐点,美联储加息的迫切性正在下降。 当然,我们不排除未来有可能出现其它风险事件,导致CPI重新走高。但就目前来看,随着美联储的加息,CPI增速很难再创新高。 这对纳斯达克100指数来说也是一个好消息,因为相对缓慢的加息,能够让股市资金获得充分反应、消化时间。

纳斯达克100指数图表分析:

▲ATFX供图

▋总结:ATFX分析师团队认为: 纳斯达克100指数依旧处于中长期空头趋势,但当下的反弹或许会持续较长时间。

ATFX风险提示及免责条款:市场有风险,投资需谨慎,以上内容仅代表分析师观点,且不构成任何操作建议。

|