|

ATFX汇评:新西兰联储8月利率决议结果:维持5.5%基准利率不变;委员会认为,在可预见的未来,官方现金利率需要保持在限制性水平,以确保年消费通胀率回到1-3%的目标区间。7月初,澳洲联储利率决议宣布停止加息,新西兰与澳大利亚经贸关系密切,货币政策共振,本月新西兰联储停止加息已经被市场准确预期。数据发布后,NZDUSD五分钟内(10:00~10:05)从0.5942蹿上升至0.5964,升值22基点,幅度中等偏低。截至今日15:30,新西兰元仍维持升值态势,最高触及0.5993。 7月14日至今,新西兰汇率连续大跌,累计跌幅近7%,不断刷新年内低点。主要原因是美元指数因为国际资金的流入而逐步走强,现价位于103上方,小牛市行情显著。市场主流预期认为,美联储将有可能在今年底或明年上半年开启降息操作,届时新西兰元将有可能受益升值。

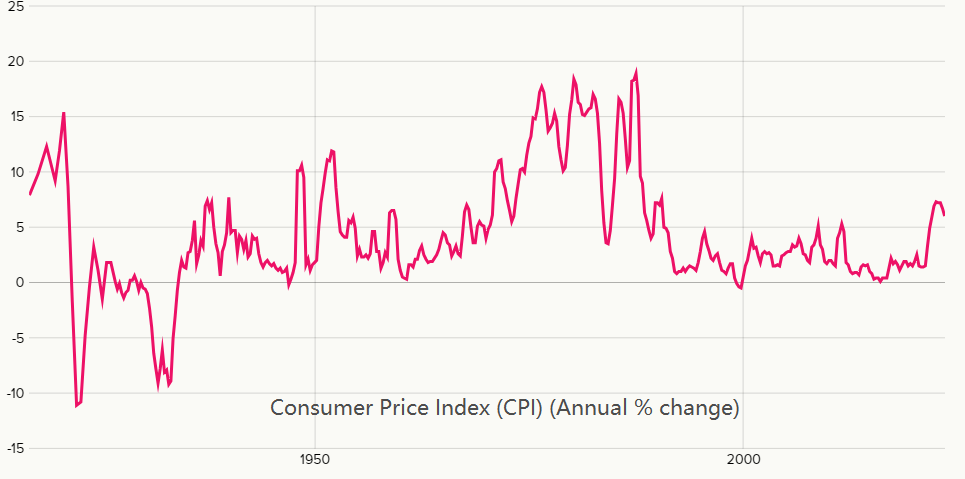

▲ATFX图 新西兰是少有的只发布季度通胀率数据的国家,目前可收集到的近期CPI同比增速数据只有今年二季度的6%和一季度的6.7%,比较来看,自去年二季度触及峰值7.3%以来,新西兰的通胀率正处于显著下降态势。绝对值来看,6%的CPI增速仍偏高,具有恶性通胀特征,紧缩货币政策仍有延续必要。新西兰联储委员们并未承诺长期停止加息,而是“取决于数据表现”。如果通胀率出现抬头迹象,西新兰联储大概率重启加息;如果通胀率逐月走低,停止加息或将成为利率决议的常态。 今年一季度,新西兰GDP增速环比降低0.1%,宏观经济显现衰退迹象,市场恐慌情绪有所加重,高利率政策饱受诟病。新西兰失业率3.6%,处于自然失业率4%之下,劳动力市场表现良好。二季度消费者信心指数从77.7上升至83.1,消费者信心显著改善,但仍处于较低水平,主要原因在于生活成本提高和抵押贷款利率升高持续打击家庭信心。综合来看,新西兰面临高通胀、高失业率、低市场信心的三重不利局面,如果二季度GDP增速环比继续下降,新西兰联储有可能在下半年开启降息操作。

▲ATFX图

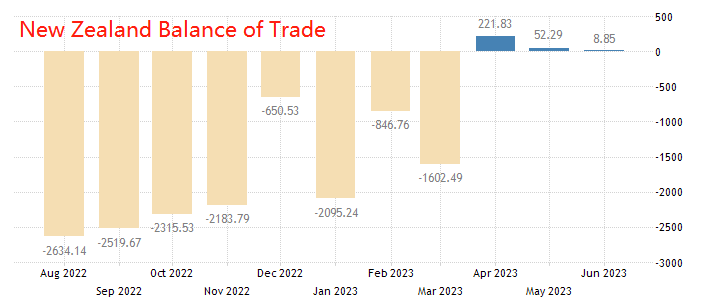

近一年的贸易帐显示,近三个月实现顺差,但顺差额不断降低。6月份进口额从69亿新西兰元降低至63亿新西兰元;出口额从69亿新西兰元降低至63亿新西兰元。进口与出口双双下降,意味着新西兰内需不振的同时商品竞争力下降,这是宏观经济陷入衰退的可能信号。

ATFX风险提示、免责条款、特别声明:市场有风险,投资需谨慎。以上内容仅代表分析师个人观点,不构成任何操作建议。请勿将本报告视为唯一参考依据。在不同时期,分析师的观点可能发生变化,更新内容不会另行通知。

|